이번 글에서는 미국 세금 신고를 할 때 필요한 서류 종류를 알아보고, 각 미국 세금 신고 서류 별로 어떻게 수집해야 하는지 방법을 정리해볼까 합니다. 세무사에게 서류를 제출하거나 택스 소프트웨어를 이용하기 전에 미리 세금 서류들을 준비해두시길 바랍니다.

1. 미국 세금 신고 서류 (소득 자료)

(1) W-2 (근로소득)

대부분 고용주는 근로자에게 1월 31일까지 Form W-2를 발송합니다. 만약 2월 중순까지 W-2를 받지 못하였다면 회사 홈페이지나 이메일을 확인해보고, 전혀 W-2를 찾을 수 없다면 고용주에게 연락해봐야 합니다. 만약 다른 서류 없이 W-2만 있다면 터보택스를 통해서 간단하게 세금보고를 할 수도 있습니다. (아래 글 참고)

(2) 1099-NEC (프리랜서 소득)

1099-NEC는 독립 계약자 소득을 증빙하기 위한 서류입니다. 일반적으로 프리랜서로 일했을 때 받는 서류라고 할 수 있는데요. 매년 1월 말~2월 중순 정도 쯤에 소득을 지급한 곳에서 우편 등을 통해 발송합니다. (ex. 유튜버, 블로거 구글 애드센스 수입 등) 만약 우편을 받지 못하였다면 홈페이지, 이메일 확인 및 유선 연락 등을 해보시길 바랍니다.

(3) 1099-MISC (기타 소득)

1099-NEC가 있기 전에는 1099-MISC로 프리랜서 소득도 처리되었습니다. 하지만 최근에 1099-NEC 양식이 추가되면서 1099-MISC는 기타 소득이 있는 경우에만 받게 되는데요. 1099-NEC와 마찬가지로 1월 말~2월 중순 쯤 발급됩니다.

2. 미국 세금 신고 서류 (이자, 배당, 주식 거래)

(1) 1099-INT, 1099-DIV

은행에서 이자를 받는 경우 1099-INT를, 보유 주식이나 펀드에서 배당금을 받은 경우 1099-DIV를 받게 됩니다. 이 서류들은 우편으로 오기도 하고, 해당 은행이나 증권사 홈페이지를 통해서 제공하기도 하는데요. 따라서 세금 신고 전에 보유한 모든 계좌를 파악하여 금융기관 홈페이지에 세금 서류가 있는지 체크해보아야 합니다.

참고로, 은행 계좌를 새로 만들면서 받은 오픈 보너스도 1099-INT로 발급되며 세금 신고를 하여야 합니다.

(2) 1099-B

주식, 펀드, ETF 등을 거래하였다면 증권사에서 1099-B를 받게 됩니다. 일반적으로 증권사 홈페이지에서 다운로드 받을 수 있는데요. 일반적으로 1099-INT, 1099-DIV, 1099-B 등이 합쳐서 발급되는 통합 세금 서류(consolidated tax document)로 되어 있습니다.

(3) 1099-S

부동산을 매각하였다면 1099-S를 받게 됩니다. 연방 세법에서는 매각된 부동산에 대해 lender 또는 부동산 agent가 1099-S를 발송하도록 하고 있습니다.

3. 미국 세금 신고 서류 (한국 계좌 정보)

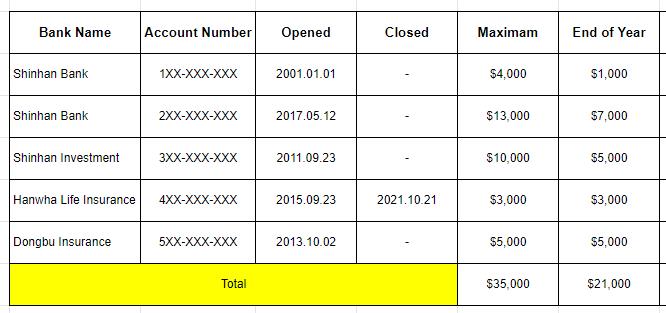

(1) 한국 은행 계좌

해외금융계좌 신고 (FBAR, FATCA) 금액을 확인하려면 거래내역조회를 통해 각각 계좌의 연중 최고금액과 연말 금액을 확인해야 하는데요. 은행 홈페이지 또는 인터넷 뱅킹 서비스에 접속 하면 일반적으로 개인 금융 > 거래내역조회 메뉴에서 찾아볼 수 있습니다.

해외금융계좌 신고에 대해서는 아래 글을 꼭 참고해보시길 바랍니다. 신고를 누락하거나 지연한 경우 막대한 벌금이 부과될 수 있으니 주의하여야 합니다.

(2) 증권사 계좌

주식 양도소득세를 계산하기 위해서는 증권사에서 주식 거래 내역을 파악해야 합니다. 매수 시점의 cost basis와 매도 시점의 매도 가격을 알아야 하는데요. 주식 가격이 변동하기 때문에 파악이 다소 어려울 수 있습니다. 따라서 미리 증권사에 신청하여 월간 거래 내역서 등을 이메일로 받아두는 것을 추천드립니다.

증권사 계좌도 은행 계좌와 마찬가지로 연중 최고평가금액과 연말 평가금액을 파악하고 FBAR, FATCA 신고를 해야 합니다.

(3) 보험 계좌

보험 계좌 역시 FBAR와 FATCA 신고 대상입니다. 보험의 경우 보통 연말 평가 금액이 연중 최고 금액이기 때문에 연말 시점의 해지예상금(해약환급금)을 파악하면 됩니다. 이는 보험사 홈페이지에서 제공하기도 하지만, 찾기 어려운 경우 고객센터에 문의하면 됩니다.

(4) 해외 납부 세액

은행이나 증권사에서 원천징수한 이자 및 배당 소득세는 금융기관 홈페이지에 접속하여 원천징수영수증을 조회하여 알 수 있습니다. 해외 계좌는 따로 엑셀로 정리하여 두는 것을 권장드립니다. (아래 구글 스프레드시트 참고)

그 외에 한국에서 부동산 매각으로 한국 세무소에 양도소득세를 납부하였다면, 국세청 홈택스에서 양도소득세 납부 영수증을 받아두어야 합니다.

4. 미국 세금 신고 서류 (비용 자료)

(1) 자영업 비용

자영업이나 스몰 비즈니스를 운영하고 있다면 평소에 비용 관련 서류를 잘 준비해두어야 합니다. 비즈니스에서 사용된 각종 자재 및 물품의 영수증을 정리하고, 엑셀이나 퀵북 등을 통해 미리 장부를 정리해두어야 합니다.

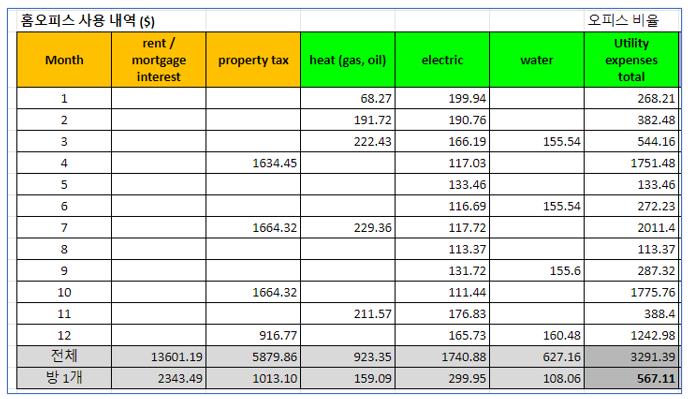

(2) 홈 오피스 비용

홈 오피스를 사용하고 있는 경우 난방비, 전기세, 랜트 비용(또는 모기지 이자) 등을 공제 받을 수 있습니다. 이 경우 전체 집 크기 대비 홈 오피스 크기에 따른 비율대로 공제를 받게 되는데요. 따라서 매달 난방비와 전기세 Bill 등을 정리해두고, 집 전체 크기와 홈 오피스 크기도 미리 파악해두는 것이 좋습니다.

5. Conclusion

이상 미국 세금 신고 서류 종류를 알아보고, 어떻게 수집하고 정리해두어야 하는지 살펴보았습니다. 매년 미국 세금 보고 기간은 4월 15일까지인데요. 서류 준비를 하지 않아 보고 마감 기간을 놓치는 경우 패널티가 있을 수 있으니 귀찮더라도 세금 관련 서류를 미리 챙겨두시길 바랍니다.

참고할 만한 자료