미국 유학생 세금과 관련하여 F1비자 세금보고 방법과 준비 서류, 공제 항목 등에 대해서 총정리하였습니다. F1비자 유학생은 미국 입국 후 5년 경과 등에 따라 거주성 여부를 판정하여 세금보고를 해야 합니다. 세금보고 기간은 매년 4월 15일까지입니다.

1. 미국 거주자 여부 검토

(1) 거주자 비거주자 판정 기준

F1비자의 경우 아래 2가지를 모두 만족한 경우 미국 거주자(US resident)로 간주합니다.

- 미국 입국 시점부터 5년 경과

- 5년 경과 후 거주기간 계산 시 183일 이상

5년 경과 계산은 calender year(1월 1일~12월 31일)를 기준으로 합니다. (1월 1일에 입국하든 12월 31일에 입국하든 동일하게 해당년도를 1년으로 계산)

183일 거주기간 계산 방법(substantial presence test)에 대해서는 미국 거주자 판정 기준을 참고하시길 바랍니다.

(2) 거주성(residency) 판정 예시

F1비자로 2018년 8월 입국한 유학생의 경우 각 년도별 거주성 판정은 아래와 같습니다.

- 2018, 2019, 2020, 2021, 2022년 까지는 미국 비거주자 (Nonresident Alien)

- 2023년 8월부터 미국 거주자(U.S. resident Alien)로 변경됨

- 2023년 1~7월은 미국 비거주자, 8~12월은 미국 거주자이므로 과세년도 2023년에 대해서는 이중거주자(dual resident)가 됨

- 미국 거주자로 변경되기 전 미리 세금보고(ex. 해외 소득, 해외 금융자산 정리 등)에 대한 준비를 권장

(3) 거주성 판정 참고자료

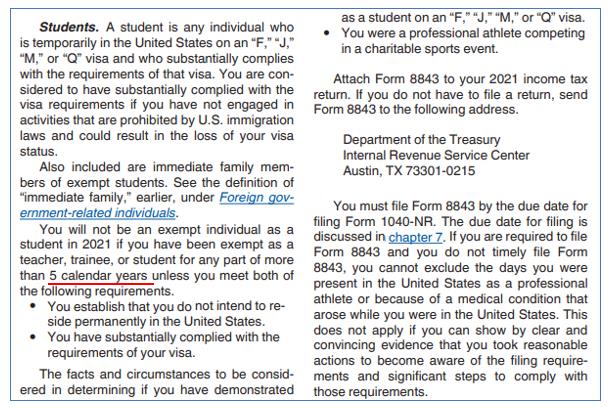

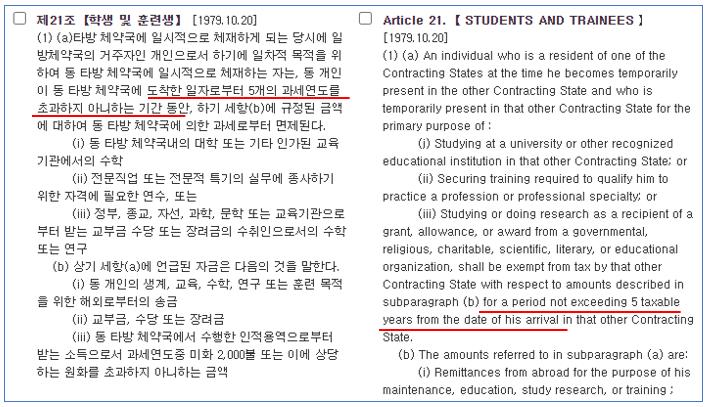

F1비자의 거주성 판정에 대한 자세한 내용은 IRS Publication 519 Chapter 1과 한미조세조약 제21조를 참고하시길 바랍니다.

2. F1비자 세금보고 방법 (비거주자)

(1) 택스 소프트웨어 이용

미국 비거주 외국인(non-resident alien)은 Turbotax(터보택스), H&R Block, TaxAct, Tax Slayer와 같은 미국 거주자용 택스 프로그램을 이용할 수 없습니다. 대신 비거주자 외국인 세금보고를 전문으로 하는 Glacier(글레시어), Sprintax(스프린택스) 등을 이용해야 합니다. (기본 가격은 약 $30이지만, 보통 $60~100정도 소요)

(2) 메일 발송

Glacier, Sprintax에서 완료된 문서를 출력(print)합니다. 잘못된 부분이 없는지 확인 후 서명을 하고, 첨부파일과 함께 택스 프로그램에서 안내하는 IRS 주소로 우편 발송합니다. 우편은 추적이 가능한 USPS Certified mail service(약 $3~4 정도)를 이용하는 것을 권장합니다.

(3) E-File

Sprintax의 경우 2021년부터 E-file (전자식 세금보고) 서비스를 시작하였습니다. E-file로 세금 보고하면 메일 발송에 비해 더 빠르고 안전하게 세금보고를 마칠 수 있습니다. 다만, Sprintax에서 E-file을 하려면 몇가지 조건을 만족해야 하는데요. 관련해서 이 글을 참고하시길 바랍니다.

(4) 세무 전문가 의뢰

처음 세금 보고를 하거나 컨설팅이 필요한 경우 세무사, 회계사, 세무 전문 변호사 상담을 통해 세금 보고를 진행할 수 있습니다. 이 경우에는 비용이 $120~150 정도 들며, 항목이 추가되거나 세금 관계가 복잡한 경우 비용이 추가될 수 있습니다. (아래 링크 참고)

(5) 세금 납부 or 환급

세금을 납부해야 하는 경우에는 4월 15일 전까지 IRS 웹사이트(irs.gov/payments)에서 온라인 납부하면 됩니다. 세금을 환급 받는 경우에는 환급금(tax refund)을 체크나 은행 계좌(Direct Deposit)로 받게 되는데요. 환급금이 처리되는 기간은 4~12주 정도가 소요되며, irs.gov/refunds 에서 상태를 확인할 수 있습니다.

3. F1비자 세금보고 방법 (거주자)

(1) 거주자 세금 보고

미국 거주자로 신분이 변경된 경우 F1비자여도 미국 시민권자, 영주권자 세금보고와 동일합니다. 터보택스 같은 미국 거주자용 택스 소프트웨어를 이용할 수 있으며, 미국 뿐만 아니라 전 세계 발생 소득(worldwide income)에 대해서도 세금보고를 해야 합니다. 또한 거주자와 동일한 공제 및 크레딧 혜택을 받을 수 있습니다.

(2) 부부합산 vs 부부개별 신고

배우자가 있는 경우 부부합산 또는 부부개별 신고를 해야합니다. 배우자가 있음에도 싱글로 보고하는 것은 미국 세법 상 엄연히 잘못된 신고입니다. 비거주자 배우자에 대한 자세한 내용은 아래 링크를 참고하시길 바랍니다.

부부합산 신고(MFJ)를 선택한 경우 비거주자 배우자는 ITIN이 있어야 합니다. 만약 ITIN이 없는 경우에는 W-7를 제출하여 신청해야 합니다. 부부합산 신고 시 비거주자 배우자의 전세계 소득(world wide income)과 해외금융계좌도 신고 대상이 됩니다.

(3) 해외금융계좌 신고 (FBAR, FATCA)

세법상 미국 거주자는 연중 합계 1만불 이상의 해외 금융 자산(예금, 주식, 보험 등)을 보유하고 있는 경우 FBAR 신고를 해야 합니다. 또한 일정 조건에 해당하는 경우 IRS에 FATCA 신고도 해야 합니다. (아래 글 참고)

4. F1비자 세금보고 서류

(1) 준비 서류

- W-2 (원천징수된 근로소득 내역)

- 1042-S (조세협약에 따라 30% 원천징수를 면제 받은 근로소득 내역)

- 1099G (주정부 세금 납부 or 환급 내역)

- 1098T (학비 내역, 비거주자는 학비공제 대상이 아니므로 해당 없음)

- 1099-INT (이자소득)

- 1099-DIV (배당소득)

- 1099-B (주식 양도소득, 비거주자는 183일 이상 거주 시 30% 원천징수)

- 1099-NEC, 1099-MISC (프리랜서 소득)

- Form I-20

(2) 작성 서류

- Form 1040 (거주자인 경우)

- Form 1040-NR (비거주자인 경우)

- Form 1040-NR-EZ (2020년부터 사용되지 않음)

- Form 8843 (미국 거주기간에 대한 증빙)

(3) 첨부 서류

- W-2 copy B

- Form 1042-S copy A

- 그 외 IRS에서 필요로 하는 서류

- W-7 (ITIN 신청 시 사용, ITIN 신청 방법 참고(추가예정))

참고 : 원본 서류(ex.여권)을 분실 우려가 있기 때문에 ITIN 신청을 위한 W-7 동봉은 추천하지 않음. 대신 certified acceptance agent 또는 IRS taxpayer assistance center(TAC)에 예약 후 방문하여 바로 신청 가능 (아래 링크 참고)

- https://www.irs.gov/help/itin-authenticating-tacs-link,

- https://www.irs.gov/help/contact-my-local-office-in-massachusetts

- https://www.irs.gov/help/itin-authenticating-tacs-link

6. F1비자 세금 공제 및 크레딧

(1) 항목 공제 (Itemized Deduction)

미국 세금 공제는 1) 표준 공제 2) 항목 공제로 나뉩니다. 표준 공제(standard deduction)는 거주자에게만 적용되기 때문에 비거주자인 유학생은 항목 공제만 가능합니다. 비거주자 유학생 세금보고에서 공제되는 항목은 아래와 같습니다.

- 주정부에 납부한 세금 (환급 받은 경우에는 Schedule 1의 Adjustment income)

- 기부금 (charitable contributions)

- 재난 또는 도난 손실 (casualty and theft loss)

- 업무관련비용 (job expense)

- 교육비 (education cost)

항목 공제에 대한 자세한 내용은 미국 세금 공제 항목 정리를 참고해보시길 바랍니다.

(2) 한미조세조약에 따른 혜택

- 한미조세조약 제20조 : $2,000 공제

- 한미조세조약 제21조 : 한국 회사 피고용인의 경우 첫 1년 $5,000 공제

- 비거주자 크레딧 허용 (한미조세조약 제4조 7항에 따라 현재 Child tax credit or Credit for other dependents(SSN이 없는 경우), Child and dependent care credit이 인정됨)

- 인적 공제 : Federal personal exemption은 2017년 세법 계정(TCJA)으로 종료됨 (The personal exemption was eliminated from 2018 to 2025, 참고 링크)

(3) 세금 크레딧 (Tax Credit)

- Child tax credit (6세 미만 up to $3,600, 6~17세 up to $3,000, Pub 972 참고)

- Credit for other dependents (SSN이 없어서 Child tax credit을 신청할 수 없는 부양가족, $500)

- Child and dependent care credit : 13세 미만 자녀 or 장애인 가족 부양 비용 (ex. 베이비시터, 데이케어, 간병인 비용 등) 단, Earn income을 초과할 수 없음 (Pub 503 참고)

- Earned income credit (비거주자는 해당 없음)

- Education credit (비거주자는 해당 없음)

비거주자 유학생은 Earned income credit과 Education credit을 받을 수 없습니다. 다만, 비거주자 유학생이 미국 시민권자와 부부합산신고(MFJ)를 하거나 이중거주자인 경우 과세기간 전체를 거주자 신분으로 하여 받을 수도 있습니다.

6. F1비자 주정부 세금보고

(1) 메사추세츠 (Massachusetts)

- 거주성 판정 : 비자와 관련 없이 영구 거주지(permanent place of adobe) + 183일 이상 거주 여부로 판단 (참고 링크)

- 다만, 대학에서 제공하는 학생, 교수, 직원 기숙사는 해당되지 않음. (A permanent place of abode generally will not include: A university owned studio apartment available only to a university affiliated student, faculty and staff )

- personal 공제 (MFS : $4,400)

- 비거주자 dependent 공제 (자녀만 가능 $1,000, 배우자는 X) (참고 링크)

- 한미조세협약 적용 X (조세협약은 Federal에만 적용)

- 메사추세츠 유학생 세금보고 (추가예정)

(2) 캘리포니아 (California)

- 캘리포니아 유학생 세금보고 (추가예정)

7. Conclusion

이상 미국 유학생 세금 신고와 관련하여 F1비자 세금보고 총정리를 하였습니다. 전반적인 유학생 세금보고 방법과 준비 서류 등에 대한 내용을 파악한 후 세금보고를 진행하시길 바랍니다. 만약 세금보고를 누락하거나 늦는 경우 벌금 및 이자 부과, 향후 비자 및 영주권 신청 등에 패널티가 있을 수 있으니 주의하시길 바랍니다.

참고할 만한 자료

Disclaimer : 이 글에서 제공하는 정보는 법률적 자문이 아니며, 참고용으로만 사용하시길 바랍니다.