미국에서 개인은 연방 소득세(Federal Income Tax)와 주 소득세(State Income)를 신고 납부해야 합니다. 이번 글에서는 각 연도별 미국 연방 소득세율 구간(2022, 2021, 2020년)과 미국 개인 소득세율 적용기준 및 계산 방법을 정리하였습니다.

1. 연도별 미국 연방 소득세율

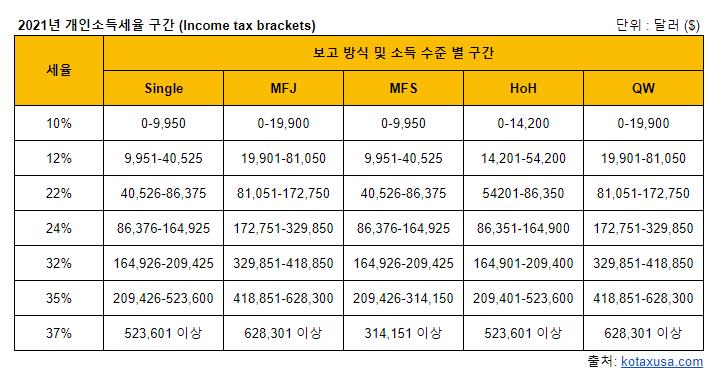

(1) 미국 소득세율 2021년

아래 표는 2021년 미국 소득세율입니다. 2021년 1월 1일부터 2021년 12월 31일 사이에 발생한 소득에 대해 적용됩니다. Filing Status(Single, MFJ, MFS 등 )에 대한 자세한 내용은 미국 연방 소득세율 적용 기준 단락을 확인하시길 바랍니다.

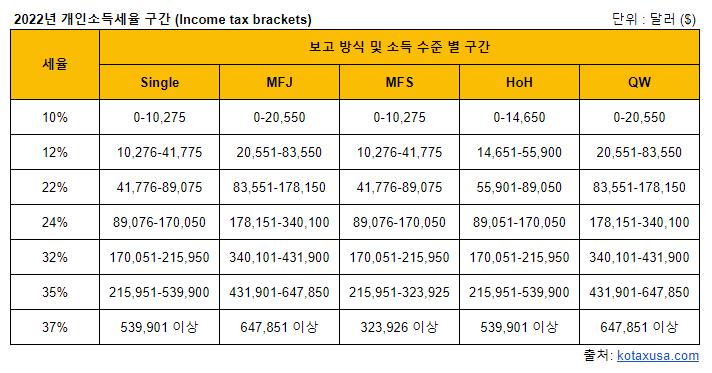

(3) 미국 소득세율 2022년

아래 표는 2022년 미국 소득세율입니다. 미국 국세청 IRS에서 2022년에 적용할 세율을 미리 발표하였습니다. 2022년 1월 1일부터 2022년 12월 31일 사이에 발생한 소득에 대해 적용됩니다.

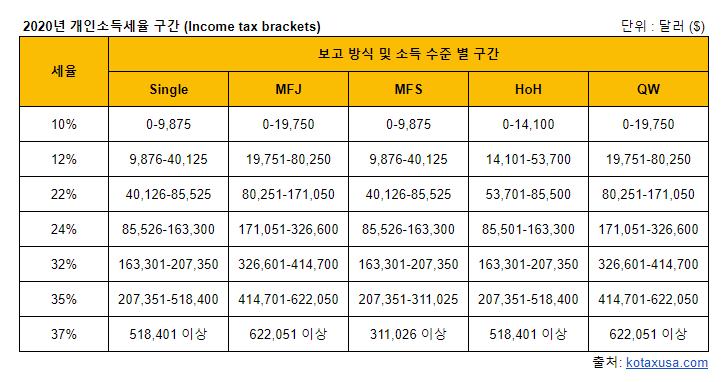

(3) 미국 소득세율 2020년

아래 표는 2020년 소득세율입니다. 2020년 1월 1일부터 2020년 12월 31일 사이의 소득에 대해 적용되는 세율로서, 2020년 수정 보고할 때 참고하시길 바랍니다.

2. 미국 연방 소득세율 구간

현재 미국 소득세율 구간은 10%, 12%, 22%, 24%, 32%, 35%, 37% 이렇게 7개 구간으로 나누어져 있습니다. 2021년 기준 미국 최저 소득세율은 10%이며, 미국 최고 소득세율은 37%입니다. 각 세율 구간은 Filing Status(신고 형태)와 Taxable Income(과세 소득)에 의해 적용됩니다.

3. 미국 연방 소득세율 적용 기준

(1) Filing Status

미국 세금 신고 형태(Filing Status)는 싱글(Single), 부부합산(MFJ, Married Filing Jointly), 부부개별(MFS, Married Filing Separately), 세대주(HoH, Head of Household), 미망인(QW, Qualifying Widow) 신고로 구분됩니다. 미국 세금 신고를 할 때는 우선 어떤 신고 형태로할지 결정해야 합니다.

- 미국 세금 신고 형태 (Filing Status, Single, MFJ, MFS, HoH, QW) (추가예정)

(2) Taxable Income

Taxable Income은 소득세 계산의 기준이 되는 금액을 말합니다. TI로 줄여서 부르기도 하는데요. TI는 총소득(Gross Income) – 공제액(Deduction) 등을 계산하여 도출됩니다.

- Taxable Income 뜻 및 도출 과정 (미국 과세 소득 계산) (추가예정)

4. 미국 연방 소득세율 계산 방법

(1) 누진세 방식(Progressive Tax System)

미국도 한국과 마찬가지로 누진세 방식(Progressive Tax System)으로 소득세를 계산합니다. 누진세 방식이란 소득 크기에 따라 높은 세율을 적용하는 방식을 말하는데요. 참고로, 반대 개념인 역진세(Regressive Tax)는 소득 크기에 관계 없이 동일한 세금을 매기는 방식을 의미합니다.

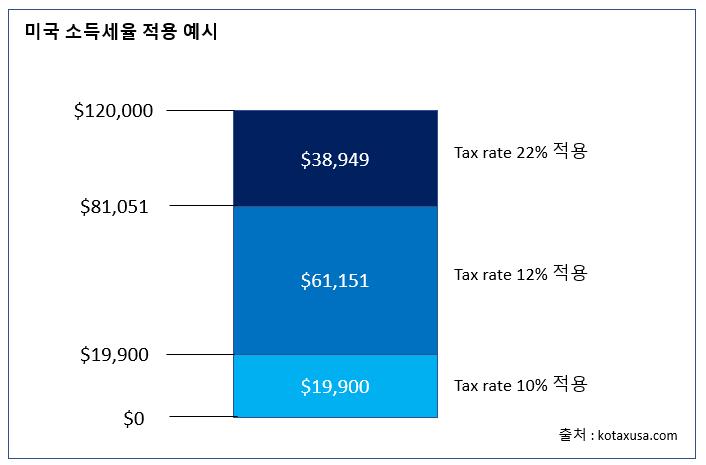

(2) 미국 연방 소득세율 계산 예시

누진세 적용 방식은 다음과 같습니다. 예를 들어 과세 소득(Taxable Income)이 $120,000이고 부부합산(MFJ)인 경우를 살펴보도록 하죠. $120,000 중에서 첫 $19,900에 대해서는 10% 소득세율이 적용되며, 다음 $19,900~$81,051에 대해서는 12%, 다음 $81,051~$120,000에 대해서는 22%가 적용됩니다.

이를 계산해보면 ($19,900 – $0) x 10% + ($81,051 – $19,900) x 12% + ($120,000 – $81,051) x 22% = $17,897가 소득세로 도출됩니다. 이처럼 누진세 방식에서는 특정 세율이 모든 소득 금액에 곱해지는 것이 아니라 각 구간별로 세율이 적용되는 방식으로 계산됩니다.

(3) 미국 연방 실효세율

앞서 계산된 소득세는 $17,897이었습니다. 따라서 실질적으로 $120,000에 적용된 세율은 $17,897 / $120,000 x 100 = 14.91%로 계산되죠. 이를 실효세율이라고 하며, 소득 $120,000에 대해 실질적으로 개인이 부담하는 소득세율이라고 할 수 있습니다.

5. Conclusion

이상 미국 연방 소득세율 관련하여 각 연도별 소득세율 구간과 적용 기준 및 계산 방법에 대해서 정리해봤습니다. 정확한 소득세를 계산하기 위해서 총소득과 공제항목을 계산하여 Taxable Income을 산출하여야 합니다. 그리고 각 구간별 누진세율을 적용하여 최종적으로 미 연방정부에 내야할 소득세가 도출되게 됩니다.

이와 별개로 미국에서는 각 주별로 부담해야 하는 주별 소득세가 있습니다. 이에 대해서는 아래 글을 참고하시길 바랍니다.

- 미국 주별 소득세율 (추가예정)

참고 자료